重塑未来银行业

银行业是数字化转型的先行者,通过不断创新和运用先进技术,大型银行比小型储蓄机构更能适应快速变化的市场结构。

然而,我们的数据显示,不属于愿景驱动象限的银行公司仍然存在重大弱点。快速变化的产品服务组合和对便利性的追求是整体联系在一起的,消费者在所有行业参与者之间拥有前所未有的选择空间。对于未能实现数字化或数字化程度不够的银行公司来说,它们有可能在数字时代落后。银行业必须稳步前进,通过以下方式保持领先于数字竞争对手: 重塑顾客价值主张。

银行业是数字化转型的先行者,通过不断创新和运用先进技术,大型银行比小型储蓄机构更能适应快速变化的市场结构。

然而,我们的数据显示,不属于愿景驱动象限的银行公司仍然存在重大弱点。快速变化的产品服务组合和对便利性的追求是整体联系在一起的,消费者在所有行业参与者之间拥有前所未有的选择空间。对于未能实现数字化或数字化程度不够的银行公司来说,它们有可能在数字时代落后。银行业必须稳步前进,通过以下方式保持领先于数字竞争对手: 重塑顾客价值主张。

银行首席执行官对银行业的未来有很多担忧。以下是数字时代需要解决的六大问题:

几乎所有的首席执行官都对银行业技术驱动变革的速度感到担忧。随着技术变得越来越普遍,数字服务越来越多地被消费者采用,传统银行产品和服务将失去价值。

消费者的生活方式比以往任何时候都更加数字化,这要求银行服务提供方式有所不同。许多消费者更喜欢低接触或无接触,自动化和自助服务成为首选的银行服务方式。因此,这导致消费者更加注重价值而不是忠诚度,从而为颠覆者和现有企业创造了公平的竞争环境。

点对点 (P2P) 借贷等直接面向消费者 (D2C) 的模式正在重塑现状,让任何拥有足够资本的人都可以提供银行服务。此外,挑战者银行和金融科技公司正在重塑银行业务模式,如果现有银行无法实现数字化并创新其产品服务组合,它们将面临风险。

中东、南亚、印度和中国等地区的地缘政治不稳定和社会经济风险因素导致汇率和货币价值波动。

由于金融科技公司和数字化优先的初创企业提供更有利可图和更有价值的员工体验,银行业越来越难以找到精通数字化的管理人才。这使得人才的获取和保留变得越来越困难,从而导致银行业出现技能缺口。

金融资产正在转化为数字化形式。攻击者不再需要进入实体保险库,用户名和密码就是解锁这些金融储备的钥匙。网络安全和网络间谍活动正变得越来越普遍,消费者对银行在安全、数据保护和金钱损失赔偿方面产生了新的期望。

小型银行历来不愿做出改变。这种缺乏活力和前瞻性的现象在商业和零售银行业普遍存在,保守主义根植于银行业的文化和 DNA 中。

虽然大型银行已经摆脱了这种保守主义,但约有 50% 的银行仍未能创新并适应新兴的数字银行格局。这包括北美、欧洲和亚太 (APAC) 部分经济区的银行机构。

进步型 50% 银行表现出色的领域包括数据访问的数字化转型,消费者可以更深入地了解自己的支出。交易数字化是另一个关键领域,它使消费者在台式机和移动设备上购物更加容易。不过,这些银行公司未能在其产品服务组合中添加新项目。

行业参与者在采用新的技术驱动的商业模式时需要有高度的意识和敏感性,以保持步伐或超越竞争对手。

除了主要的研究和数据收集能力外,我们的基准测试服务还拥有超过 150 万个数据点。通过接触不同规模、行业和地理位置的 40,000 多家公司的领导者,我们可以快速收集更多数据,以了解您的业务在竞争中的表现。

来源: Trasers

我们的银行业专家可提供以下领域的见解:

我们的业务转型服务组合:

Trianz 的目标是增强客户的数字化转型,同时在业务增长和振兴的每一步为他们提供支持。

了解您在竞争对手中的地位;使用我们的数据为您的路线图建立基准。

通过数据驱动的方法制定愿景、战略、优先事项和更好的企业对 IT 合作伙伴关系。

利用分析、数字化、云、基础设施和安全技术来实现业务模式和流程的现代化。

探索 >

使用新的数字关键绩效指标 (KPI) 衡量绩效、投资回报率并持续优化。

探索 >我们通过技术转型实践提供端到端的技术能力,帮助客户实现数字愿景。

设计、构建、迁移并支持客户跨数据、应用程序和基础设施的云计划

获取、集成、存储和处理生态系统中的数据。提供易于理解的预测性和规范性见解

概念化、设计和交付全栈、云原生应用程序;并对遗留应用程序进行现代化改造

使用基于人工智能和自动化的安全基础设施确保数字企业的安全

重新构想整个银行业的客户价值主张对于重塑客户价值链至关重要。无现金交易正变得越来越普遍,这为那些以数字化为核心的另类商业模式的颠覆者提供了经济机会。

新型数字银行是全方位的、非孤立的,通过数字服务的去本地化,实现了全球抱负。这是通过云实现的,人工智能(AI)或机器学习(ML)以及机器人流程自动化(RPA)技术。在这些数字技术面前,现有企业失去了优势,而颠覆者则能够为客户提供创新和全面的服务。

虽然传统银行拥有声誉、市场存在和监管偏好等安全网,但这些新的商业模式正在迅速改变银行业格局。常规银行账户和 ATM 交易将变得过时,数字优先服务将成为消费者的首要任务。当前的领导者必须数字化其内部运营并发展更高水平的客户亲密度,以应对这场数字风暴。

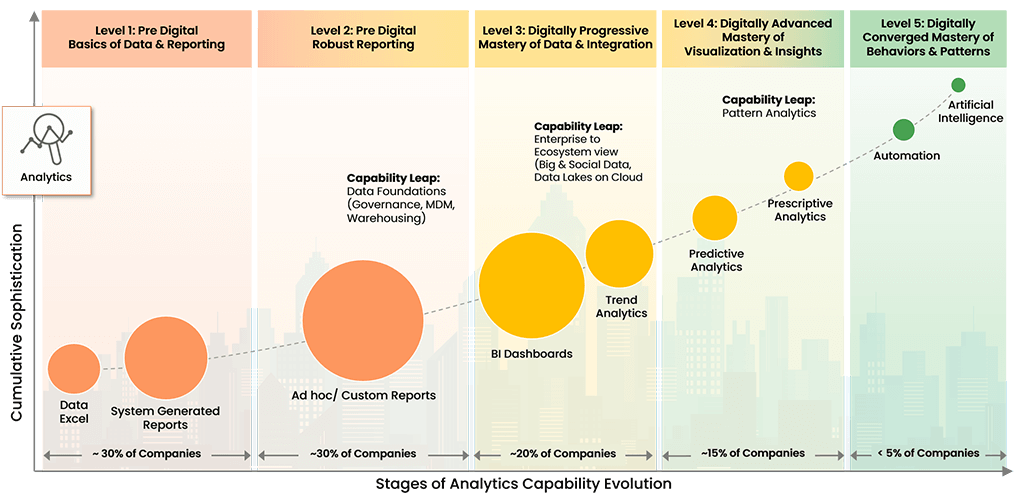

我们的研究表明,30% 的公司由于无法实现数字化发展,将无法在未来十年内生存下来。为了应对这一负面趋势,我们开发了数字企业发展模型™ (DEEM)。

版权所有 © 2022 Trianz

DEEM 使我们的客户能够识别数字发展模式、实施基准测试和优先排序策略并启动应用程序管理协议以满足利益相关者和市场的需求。

银行业中的竞争对手数量是有限的。这增加了竞争对手之间的可见度,从而促进了竞争性创新和主动的产品服务开发。

然而,大多数银行公司都处于愿景驱动象限之外,因此在面临数字化颠覆时,它们面临巨大风险。这表明银行缺乏紧迫感;尽管大型银行报告称在数字化方面投入了大量资金,但数字化转型路线图的执行不力正在破坏他们的努力。

许多银行公司报告称,它们在高级分析和流程数字化方面投入了大量资金,包括机器人流程自动化 (RPA)。这些公司在制定数字时代的综合战略方针时仍有改进空间。

未来的银行模式必须解决客户生命周期、无现金社会的出现,并包括开发超越基本服务提供的创新替代银行产品或服务。

为了实现这一目标,银行需要人才。人力资本管理是银行投入大量资金的另一个领域,在这个复杂且监管严格的行业中,经验至关重要。对人力资本管理的最大投资是通过流程数字化和采用高级分析,帮助现任银行获得和留住人才。

要进入愿景驱动象限,首席执行官必须设法对其运营进行基准测试,并与该领域的领导者进行比较。首席执行官可以使用 Trianz 等模型对其银行业务进行基准测试数字企业发展模型(DEEM™)。

总而言之,银行必须专注于重塑其产品服务组合,更好地满足消费者期望,并优化其员工队伍以获得更好的客户体验(CX)和员工体验(EX)。